O mês de outubro ficou marcado pelo mau humor do mercado financeiro, depois que o governo federal anunciou sua intenção de “driblar” o teto de gastos para ampliar programas sociais em ano eleitoral.

Essa deterioração das expectativas com o quadro fiscal foi devastadora para os investimentos tradicionais. A bolsa acumula perdas 11% no ano, e os principais títulos de renda fixa estão com rentabilidade real negativa, devido à disparada da inflação.

Isso mostra a importância da boa gestão de risco e da diversificação com ativos geradores de renda lastreados na economia real, que, além de proteger contra a inflação, não têm relação estreita com o mercado financeiro.

Vamos saber agora quais foram os fatos que movimentaram o mundo financeiro neste mês e quais são as perspectivas até o fim do ano.

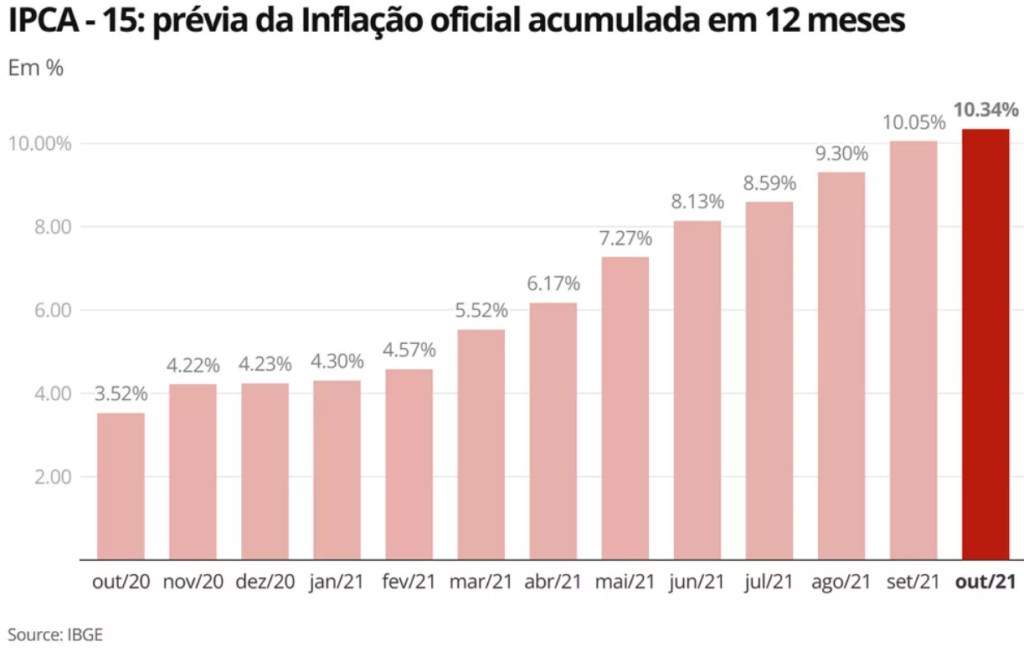

Inflação surpreende mais uma vez em outubro

Quem achou que a inflação havia atingido o pico em setembro, quando o IPCA teve sua maior alta para o mês em décadas, subindo 1,16%, estava redondamente enganado.

O IPCA-15 de outubro, considerado pelo mercado como “prévia” da inflação, avançou 1,2%, bem acima de todas as projeções. Com isso, o principal índice de preços ao consumidor entra no território dos dois dígitos e pode se agravar ainda mais com um eventual descontrole fiscal.

Essa alta toda foi puxada pelos seguintes itens:

- Energia elétrica subiu 3,91% neste mês, mesmo sem novos aumentos tarifários;

- Combustíveis avançaram 2,03%, principalmente devido à alta do petróleo e dos reajustes feitos pela Petrobras;

- Transportes ficaram 2,06% mais caros, com destaque para os aumentos de mais de 30% nas passagens aéreas;

- Alimentação ficou 1,38% mais cara, mostrando que a pressão dos preços está se disseminando;

- E habitação subiu 1,97%, sem qualquer sinal de arrefecimento.

Confira no gráfico abaixo do G1 a inflação acumulada em 12 meses até outubro:

Risco fiscal derruba bolsa e força ação do Banco Central

A notícia de que o governo federal pretende furar o teto de gastos para reformular o Bolsa Família em pleno ano eleitoral não pegou nada bem no mercado financeiro, com o Ibovespa perdendo o patamar dos 105 mil pontos e o dólar disparando para cima de R$5,60.

Para fazer frente a tudo isso, o Comitê de Política Monetária (Copom) intensificou o aperto fiscal, subindo a taxa Selic em 1,5 pontos percentuais e sinalizando outro aumento da mesma magnitude em dezembro.

Segundo o anúncio, a autoridade monetária “avalia que os recentes questionamentos em relação ao arcabouço fiscal elevaram o risco de desancoragem das expectativas de inflação”. E complementou:

O Copom considera que, diante da deterioração no balanço de riscos e do aumento de suas projeções, esse ritmo de ajuste é o mais adequado para garantir a convergência da inflação para as metas no horizonte relevante.

Renda fixa no vermelho

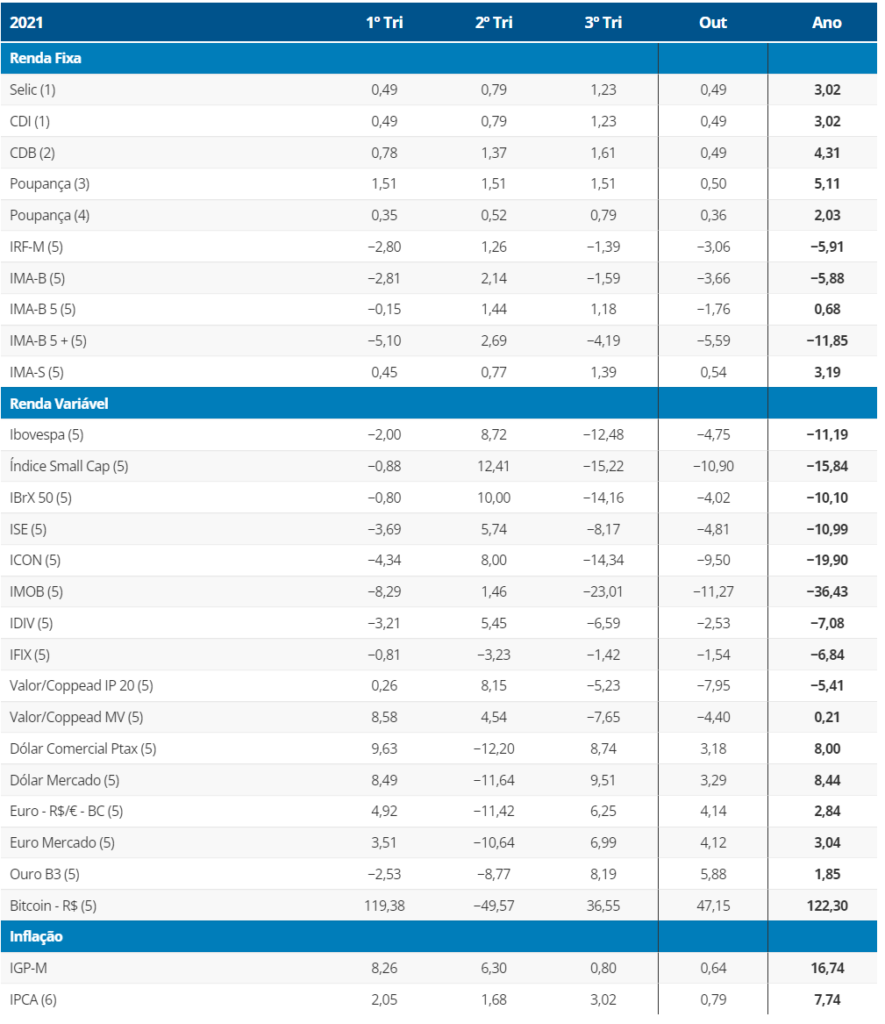

Essa difícil situação fiscal e monetária não está poupando a carteira dos investidores que concentraram demais seu patrimônio em ativos tradicionais.

Uma recente reportagem do Valor Econômico mostra que os títulos de renda fixa e variável continuam perdendo feio da inflação e entregando resultados negativos para os investidores neste ano.

De acordo com a matéria:

Nenhuma opção de renda fixa assegurou ganho real para o investidor em 2021. Pelo contrário: os índices IRF-M e IMA-B, que representam cestas de títulos públicos, estão negativos, nominalmente, em quase 6% no ano. Isso é efeito da atualização dos preços no mercado secundário.

Confira no quadro abaixo do Valor o desempenho desses ativos até agora no ano:

Projeções para 2022

O efeito imediato gerado pelo possível descontrole de gastos fez com que diversas instituições revisassem suas projeções de crescimento do PIB para o próximo ano, algumas considerando inclusive um quadro de retração.

Foi o caso do Itaú, que passou a projetar um recuo de 0,5% da economia brasileira no próximo ano. Segundo o banco:

Notícias sobre o aumento dos gastos fiscais aumentaram as dúvidas sobre o futuro do arcabouço fiscal no Brasil, que desde 2016 tem sido baseado em um teto de gastos ajustável. […] Taxas de juros mais altas levarão a uma atividade econômica mais fraca.

A média das projeções dos economistas medida pelo Boletim Focus ainda aponta para um crescimento de 1,4% em 2022, mas as estimativas de avanço da economia vêm caindo a cada semana.

Como proteger e rentabilizar sua carteira nesse cenário?

Sem dúvida, estamos vivendo um cenário extremamente complexo para investir. É difícil encontrar opções que remunerem bem o capital e apresentem rentabilidade real positiva, risco controlado e sem fortes oscilações.

Em razão disso, é fundamental contar com ativos geradores de renda, que façam pagamentos periódicos na sua conta, independente do sobe e desce da bolsa ou da rentabilidade real negativa dos títulos de renda fixa.

E você pode encontrar esse ativos em plataformas de crowdfunding, como a Bloxs, que realiza captações de recursos para projetos de alta qualidade na economia real, em um mercado totalmente regulado pela CVM.

Através da Bloxs, você pode ter investimentos lastreados em ativos reais, em mercados sólidos e resistentes a crises, como:

Cadastre-se gratuitamente agora mesmo em nossa plataforma e conheça mais sobre as vantagens do investimento alternativo para o seu bolso.

Abra sua conta grátis e aproveite as vantagens de investir com a Bloxs