Os fundos de investimento são uma excelente forma de diversificar e rentabilizar uma carteira com menos custos através de uma única operação.

Nessa modalidade de investimento, um grupo de investidores se reúne para investir no mercado financeiro em busca de mais desempenho e melhores oportunidades em uma ou várias classes de ativos.

A grande vantagem dos fundos de investimento é poder, por exemplo, replicar o desempenho de um índice de mercado, como o Ibovespa, sem precisar comprar individualmente cada ação e ter o trabalhado rebalancear a carteira de tempos em tempos.

Além disso, você conta com a expertise de grandes gestores do mercado, que buscam oferecer retornos acima dos principais indicadores por meio de portfólios exclusivos.

No artigo de hoje da Bloxs, você vai saber tudo sobre fundos de investimento, quais são os melhores em cada categoria e como montar uma carteira imbatível gastando pouco.

E mais:

- O que são fundos de investimento?

- Fundos de investimento: como funcionam?

- Como é a composição da carteira dos fundos?

- Classificação

- Fundos estruturados

- Administrador

- Gestor de carteira

- Melhores fundos de investimento

- Como investir em cotas de fundos de investimento?

- Como declarar fundos de investimento

- O que é o come-cotas dos fundos de investimento?

O que são fundos de investimento?

Os fundos de investimento (FIs) são uma modalidade de investimento coletivo que permite ter exposição a uma ampla variedade de produtos financeiros através de uma única aplicação.

O funcionamento dos FIs segue as normas da Comissão de Valores Mobiliários (CVM) e um regulamento próprio, onde estão definidos aspectos como:

- Objetivos a serem alcançados;

- Política de investimento;

- Tipos de produtos financeiros negociados;

- Riscos envolvidos;

- Taxas e despesas operacionais;

- Regime de tributação, entre outras informações.

Segundo a Associação Internacional de Fundos de Investimento (IIFCA), o Brasil é o 11º maior mercado desse tipo de aplicação no mundo, registrando uma captação líquida de mais de R$ 150 bilhões.

Confira no gráfico abaixo os números do mercado de fundos no Brasil em 2020:

Leia também: Aspectos gerais dos Fundos de Investimentos no Brasil (parte 1)

Fundos de investimento: como funcionam?

Um fundo é uma espécie de “condomínio” aberto ou fechado, cujo patrimônio líquido é dividido em cotas que podem ser adquiridas ou resgatadas de acordo com seu regulamento.

O patrimônio líquido (PL) de um fundo é a soma do valor de todos os seus títulos e caixa, menos suas obrigações e custos de administração.

Por exemplo, o valor de cada cota de um fundo com 100.000 cotas e um patrimônio líquido de R$ 500.000 é igual a R$ 500.000 / 100.000 = R$ 5.

Se um investidor aplicar R$ 2.000 nesse fundo, terá adquirido 400 cotas, pois R$ 2.000 / R$ 5 = 400.

Com isso, o patrimônio líquido do fundo sobe para R$ 502.000,00 e seu número de cotas vai para 100.400, mas o valor individual de cada cota não se altera, pois R$ 502.000 / 100.400 = R$ 5.

No entanto, se o fundo conseguir aumentar seu patrimônio líquido através das suas operações (lucro), as cotas de cada investidor serão valorizadas proporcionalmente.

Assim, caso haja o patrimônio líquido do fundo cresça 20% (sem considerar entradas e saídas de cotistas), o valor da cota crescerá ( R$ 602.400 / 100.400 = R$ 6), assim como o valor do resgate (400 x R$ 6,0 = R$ 2.400).

Perceba que o valor do resgate, nesse exemplo, é 20% maior que o valor inicial investido, ou seja, o crescimento do patrimônio líquido do fundo é diretamente proporcional à rentabilidade das suas cotas.

Fundos abertos

São aqueles em que os cotistas podem fazer resgates a qualquer momento. Por isso, é permitida a entrada e saída de investidores ou o aumento da participação dos antigos.

Vale lembrar, no entanto, que a legislação permite que os administradores dos fundos suspendam novas aplicações e resgates em casos excepcionais, como iliquidez dos ativos componentes da carteira.

Fundos fechados

Os fundos fechados só permitem resgates de cotas dentro dos prazos previstos em seu regulamento. Assim, não é permitida a entrada ou saída de cotistas.

Embora esses fundos admitam novos cotistas ou aumentos de participações, é possível haver novas rodadas de investimento, quando as cotas desses fundos podem ser negociadas no mercado secundário, como na bolsa de valores (B3).

Como é a composição da carteira dos fundos?

Cada fundo possui sua própria estratégia de investimento, que estará exposta em seu regulamento e influenciará na composição da sua carteira.

Assim, os instrumentos financeiros que compõem a cadeira de um fundo formam seu patrimônio líquido e podem ser de diferentes tipos, como: títulos públicos, debêntures, ações, moedas estrangeiras, derivativos, etc.

Para limitar o risco das operações, os fundos costumam restringir seu limite de exposição a cada modalidade de ativo, o que favorece a diversificação.

Leia também: Vai investir em ações? Os riscos podem ser maiores do que você pensa

Classificação

Os fundos são divididos em classes para dar maior transparência à sua estratégia e modalidades de ativos que irão compor sua carteira.

Além disso, a classificação dos fundos visa dar maior clareza quanto à sua política de investimento, os riscos envolvidos e a expectativa de retorno.

A CVM divide os fundos em quatro grandes classes, que devem estar presentes na denominação de cada oferta. É possível também que, além da classificação, os fundos acrescente sufixos ao seu nome, servindo como uma espécie de subclassificação.

Os tipos de fundos de investimento são:

- Fundos de renda fixa;

- Fundos de ações;

- Fundos cambiais;

- Fundos multimercado.

Confira no vídeo a seguir as principais características de cada tipo de fundo:

Leia também: Fundo de investimento vs. crowdfunding imobiliário: onde seu dinheiro rende mais?

Fundos estruturados

Os fundos de investimento estruturados, também chamados de fundos alternativos, só estão abertos para investidores com patrimônio acima de R$ 1 milhão no mercado financeiro.

Eles devem cumprir as instruções 356, 398, 444, 472, 578, 579 da CVM, entre outras, de acordo com sua finalidade.

Leia também: Entenda as diferenças entre o investidor comum, o qualificado e o profissional

Os principais fundos estruturados são:

- Fundos de Investimento Imobiliário – FII

- Fundos de Investimento em Direitos Creditórios – FIDC e FIDC-NP

- Fundos de Investimento em Participações – FIP

- Fundos de Financiamento da Indústria Cinematográfica Nacional – FUNCINE.

Os fundos estruturados estão focados em grandes projetos da economia real e apresentam características próprias de risco e liquidez, por isso não estão abertos a investidores comuns.

Os fundos focados em participações, por exemplo, buscam investir em empresas promissoras para lucrar com uma potencial venda no futuro.

Para isso, participam ativamente da sua gestão, fazendo inclusive sugestões de eficiência e estratégias de atuação.

Outro exemplo são os fundos imobiliários, extremamente populares nos últimos anos.

Muitos FIIs estão focados em adquirir ou construir propriedades com alto potencial de geração de receita através de bons contratos de aluguéis.

Já os fundos de direitos creditórios acabaram perdendo atratividade durante a crise devido ao aumento da inadimplência e da aprovação de leis que “incentivam” o calote na pandemia.

Essa situação, no entanto, abriu espaço para o crescimento dos fundos focados em distressed assets, ou seja, no resgate de boas empresas em dificuldade financeira.

No entanto, se você tem interesse em investir nesses tipos de ativos, mas não se qualifica como profissional ou de alta renda, uma alternativa é participar de captações de crowdfunding.

Nessa modalidade, um grupo de pequenos e médios investidores se une para financiar ou se tornar sócio de grandes projetos da economia real através de captações feitas de acordo com a instrução 588 da CVM.

Através do crowdfunding, você pode participar de projeto inovadores, capazes de entregar uma rentabilidade acima de 15% ao ano em áreas como:

- Agronegócio;

- Mercado imobiliário;

- Geração de energia distribuída;

- Setor comercial;

- Distressed assets (ativos judiciais).

Estamos falando de projetos específicos, como o investimento em uma empresa que irá adquirir, reformar e alugar apartamentos ou ampliar uma rede de motéis de alto padrão no Sul do Brasil.

Quer saber mais sobre esse tipo de investimento?

Então, confira o conteúdo exclusivo que preparamos para você.

Administrador

O administrador é responsável pela criação do fundo e aprovação do seu regulamento, objetivos e política de investimento.

Somente pessoas jurídicas autorizadas pela CVM podem administrar carteiras de fundos.

Entre as atribuições dos administradores de fundos, podemos citar:

- Serviços necessários ao funcionamento e manutenção do fundo;

- Atividades de tesouraria;

- Escrituração e distribuição de cotas;

- Custódia de ativos financeiros

- Elaboração e divulgação de informações relevantes;

- Atendimento aos cotistas, etc.

Gestor de carteira

O gestor da carteira é diretamente responsável pela estratégia de investimento do fundo.

Suas atribuições podem ser exercidas tanto por pessoas físicas quanto jurídicas devidamente credenciadas e incluem:

- Seleção dos ativos financeiros da carteira;

- Balanceamento de portfólio;

- Escolha e relacionamento com intermediários contratados para realizar as operações;

- Emissão de ordens de compra e venda em nome do fundo;

Vale lembrar que o próprio administrador pode exercer a função de gestor do fundo ou contratar um terceiro para tanto.

Da mesma forma, tanto o administrador quanto o gestor (caso seja terceirizado) respondem solidariamente por condutas ilegais no trato do patrimônio dos cotistas.

Melhores fundos de investimento

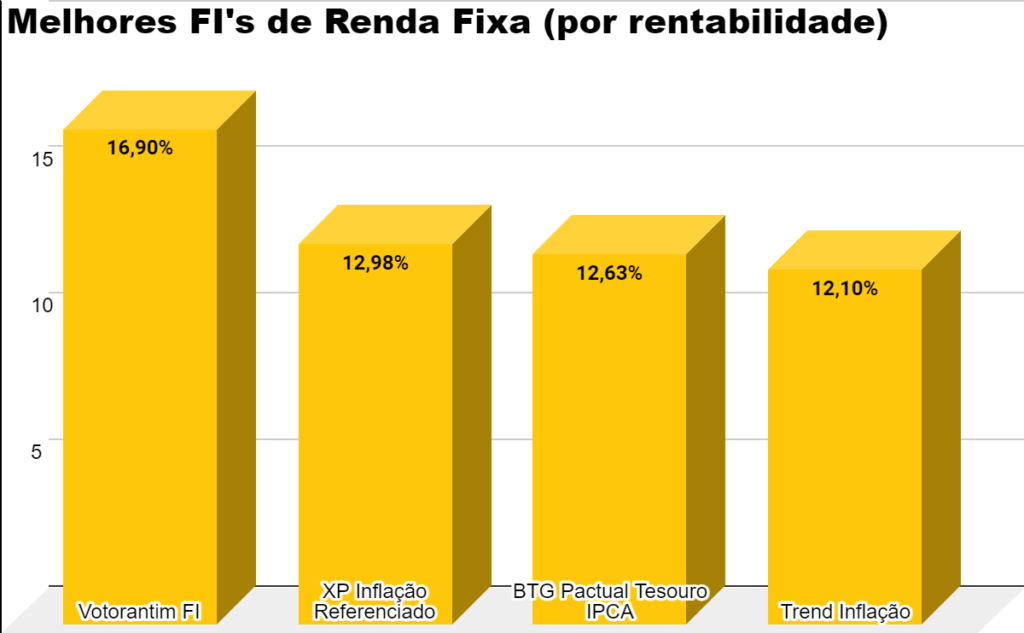

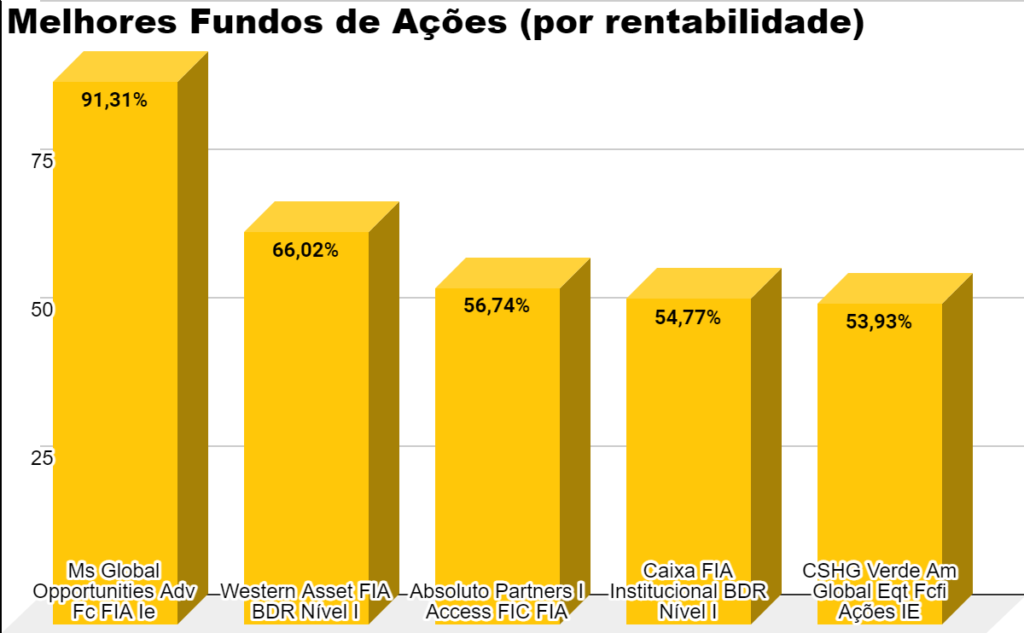

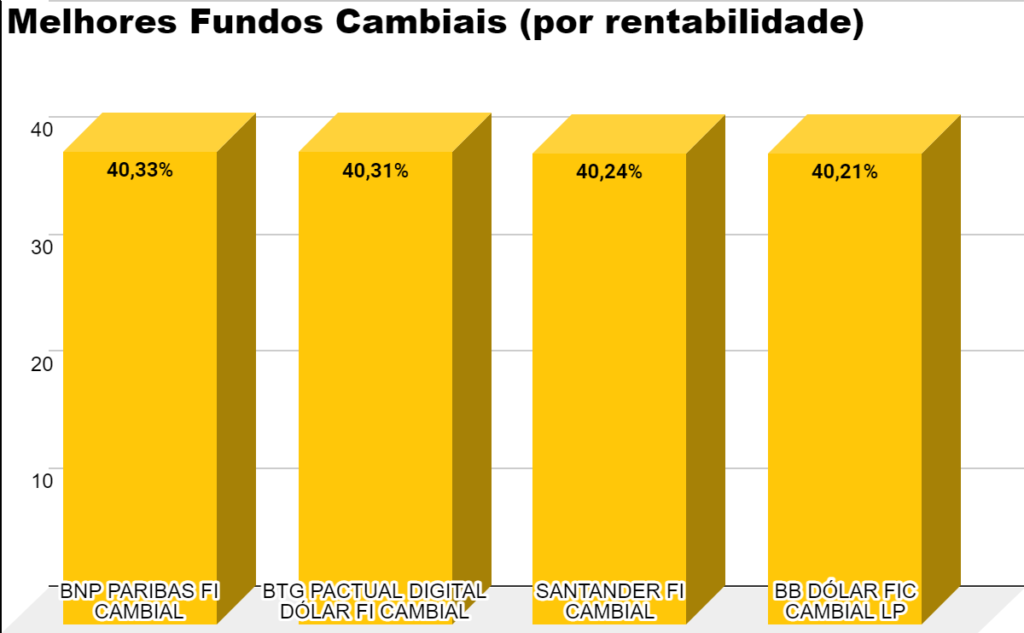

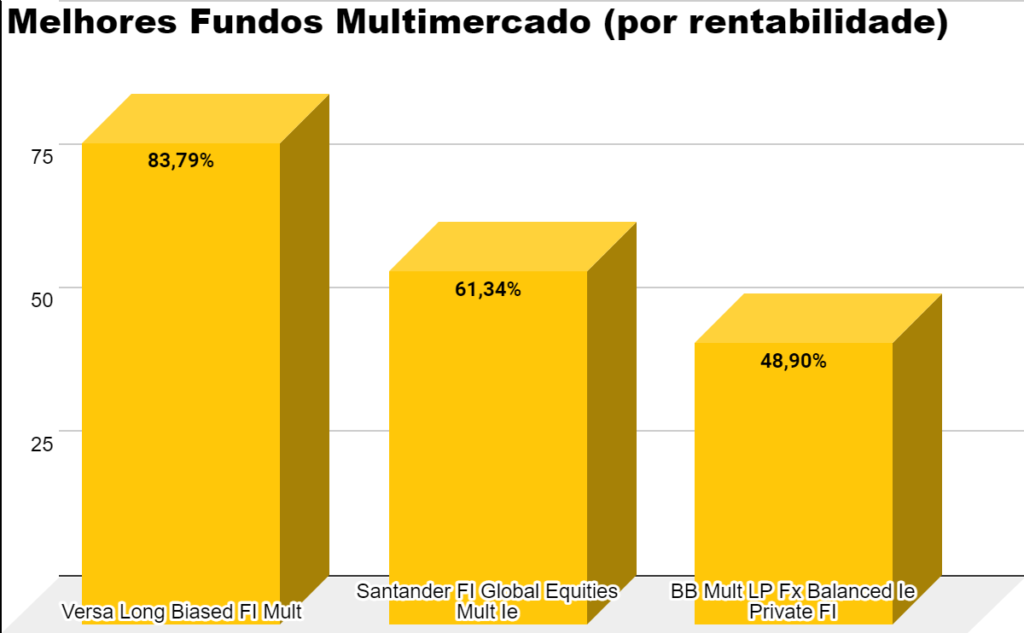

Apresentamos a seguir os melhores fundos de investimento de 2020 por cada categoria de acordo com sua rentabilidade:

Como investir em cotas de fundos de investimento?

Para ter acesso a ofertas públicas e ao mercado secundário de fundos de investimento, o investidor precisa estar cadastrado em uma corretora.

No caso dos fundos fechados, é possível negociar suas cotas emitindo ordens de compra e venda no home broker da corretora no mercado secundário ou ter acesso a ofertas primárias.

Já nos fundos abertos, os investimentos e resgates são feitos diretamente com administradores ou distribuidores, geralmente com a intermediação de gerentes de bancos ou consultores. Também é possível usar o home broker de corretoras nessas operações.

A maioria dos bancos e corretoras dedica sessões exclusivas para os fundos de investimento em seus sites e aplicativos.

Como declarar fundos de investimento

As alíquotas de Imposto de Renda (IR) sobre fundos de investimento variam conforme o prazo de aplicação e o vencimento dos ativos da sua carteira.

No caso dos fundos que não têm prazo de vencimento, como ações, ETFs e FIIs, a alíquota será de 15% no caso de ações e 20% no caso de imóveis.

Nos demais casos, aplica-se a tabela regressiva de IR:

O que é o come-cotas dos fundos de investimento?

É um mecanismo de antecipação do IR, válido tanto para fundos de curto como de longo prazo.

Vale lembrar que o come-cotas não incide sobre ações, FIIs e ETFs.

A legislação prevê que, a cada semestre, no último dia útil dos meses de maio e novembro, o imposto seja descontado de acordo com a menor alíquota para esse tipo de investimento, ou seja, 15%.

O desconto é feito automaticamente pelo administrador do fundo no prazo previsto, levando em conta a participação de cada cotista.

Na declaração de imposto de renda, o saldo das aplicações em fundos entram na aba “Bens e Direitos”.

Já os rendimentos, mesmo sem saque, entram na aba “Rendimentos de aplicações sujeitos à tributação exclusiva/definitiva”.

Assim, o valor total investido em fundos entra na aba “Bens e direitos”, desde que seja maior que R$ 140,00 até 31 de dezembro.

Confira mais detalhes de como declarar fundos de investimento no imposto de renda no vídeo abaixo:

Se você gostou deste conteúdo e deseja saber mais sobre o mundo dos investimentos alternativos, é só se cadastrar gratuitamente em nossa plataforma para ter acesso às melhores oportunidades do setor.