A taxa Selic da nossa economia, também conhecida como taxa básica de juros, influencia muito mais seus investimentos do que você imagina.

A Selic é um instrumento de política monetária que serve para controlar a inflação, isto é, os níveis de preços dos produtos e serviços que consumimos no nosso dia a dia.

Todo país tem uma taxa básica de juros oficial definida por sua autoridade monetária.

Também chamada de taxa “mãe“, a Selic hoje está cotada em 10,75% a.a., número definido pelo Copom.

É essa taxa que determina a rentabilidade dos títulos de dívida emitidos pelos governos e influencia diretamente toda a gama de produtos de investimento no mercado.

No artigo de hoje, vamos explicar o que é a taxa Selic e como ela pode influenciar a forma como você investe seu dinheiro.

O que pode influenciar a taxa de juros em uma economia?

Todo governo precisa pagar salários do funcionalismo, fazer a manutenção de prédios públicos, investir em infraestrutura, garantir a defesa nacional e oferecer serviços essenciais em saúde, educação, segurança pública, entre outras despesas.

Sem emissão de dívida, o poder público passa a depender da arrecadação de impostos para fazer frente aos seus gastos e à execução de políticas públicas.

Quando a arrecadação não é suficiente, muitos governos resolvem “imprimir dinheiro” ou até mesmo recorrer a empréstimos no exterior para se financiar.

Toda essa condição tem efeito sobre as contas públicas e a inflação. E isso determina o rumo da política monetária, isto é, os juros a serem pagos aos financiadores dessa dívida.

Descontrole fiscal

Não é difícil perceber que, para não se endividar excessivamente, todo governo precisa ter um rígido controle das suas contas públicas.

Entretanto, a dívida pública global atingiu o recorde histórico de US$ 253 trilhões (quase R$ 1 quatrilhão). Entre os países da América Latina, o Brasil tem uma das maiores dívidas fiscais.

Isso se deve ao fato de que os governos usam seu poder de endividamento para incentivar a atividade econômica em momentos de contração e crise.

A questão que fica é: em uma década de juros baixos no mundo, por que o endividamento público atingiu o nível de 322% de tudo aquilo que a economia mundial consegue produzir?

Segundo o Instituto de Finanças Internacionais, o recorde foi influenciado principalmente por empréstimos subsidiados, aumento de gastos e políticas de estímulo econômico nas principais economias.

Nos países emergentes, onde as taxas de juros costumam ser mais altas, a razão do endividamento excessivo decorre do descontrole das contas públicas.

Sem falar em males bastante conhecidos por aqui: corrupção, desvio de recursos, gasto público ineficiente, alocação de fundos de forma inconsistente e por aí vai.

Em muitos casos, esse descontrole fiscal está ligado a empréstimos tomados em moeda estrangeira, como é o caso da Argentina e do Equador, economias altamente dolarizadas.

Essa situação das economias emergentes aumenta o chamado “prêmio de risco”.

Os investidores passam a exigir o pagamento de juros maiores para financiar a dívida desses países, por causa do risco de calote.

Inflação

Grosso modo, a inflação pode ser descrita como a alta generalizada dos preços dos bens e serviços na economia.

De forma mais técnica, o fenômeno inflacionário é resultante do excesso de volume monetário (dinheiro em circulação) em relação ao volume econômico (capacidade de produção).

Assim, podemos dizer que a inflação decorre do excesso de procura de bens e serviços sobre sua oferta no mercado.

Como são inúmeras as causas do fenômeno inflacionário (principalmente emissão excessiva de moeda, descontrole fiscal, câmbio etc.), as formas de solucioná-lo são igualmente controversas.

Uma das formas de o governo controlar a inflação é justamente elevando os juros básicos da economia. Com isso, a autoridade monetária busca tornar os empréstimos e financiamentos mais caros, o que desincentiva o consumo.

Assim, o dinheiro ficaria mais “caro”, já que as pessoas e empresas teriam que pagar mais para arcar com suas dívidas parceladas.

O efeito dessa medida “contracionista” seria um alinhamento entre oferta e demanda, ou seja, um desaquecimento da economia. Isso porque a redução do consumo obrigaria as empresas a baixar os preços de bens e serviços para continuar vendendo.

Portanto, considera-se que existe uma relação inversa entre juros e inflação: quando os juros sobem, a inflação cai, e vice-versa.

Esse é justamente o objetivo da política monetária, controlar o valor do dinheiro em uma economia por meio da elevação ou redução das taxas de juros.

Dessa forma, o governo consegue estimular ou arrefecer a atividade econômica para controlar a inflação.

Taxa Selic no Brasil

Criada no dia 4 de março de 1999, a taxa Selic é definida pelo Comitê de Política Monetária (Copom).

O Copom é um órgão composto por 8 diretores do Banco Central do Brasil, que se reúnem a cada 45 dias para estabelecer nossa taxa básica de juros.

A importância da taxa Selic está no fato dela determinar a rentabilidade dos títulos públicos, que são usados como garantia pelas instituições financeiras nos empréstimos interbancários.

Os bancos costumam realizar empréstimos de overnight (1 dia) entre si, dando como garantia títulos do tesouro nacional.

Taxa Meta Selic X Selic Over

Cabe aqui, no entanto, fazer uma distinção técnica, mas necessária.

A taxa definida pelo Copom em cada reunião, na verdade, se chama Taxa Meta Selic, que se refere aos juros básicos da economia.

A taxa de remuneração dos empréstimos interbancários se chama simplesmente Taxa Selic, também conhecida como Selic Over, divulgada diariamente pelo Banco Central.

A Selic Over é definida entre as próprias instituições financeiras e equivale atualmente à taxa Meta Selic menos 0,10%. Assim, se a taxa Meta Selic for de 2%, a Selic Over vale 1,90%.

Impacto da taxa selic nos investimentos

Ao investir no título Tesouro Selic, o investidor terá a rentabilidade da Selic Over (praticada entre os bancos), e não a da taxa Meta Selic, definida pelo Comitê de Política Monetária.

Além disso, os bancos também costumam realizar empréstimos entre si dando como garantia um título privado chamado CDI – Certificado de Depósito Interfinanceiro. Por se tratar de uma garantia privada, seu registro não é feito no Banco Central, e sim na B3, bolsa de valores de São Paulo.

O CDI serve de referência para a remuneração dos principais investimentos de renda fixa, como o CDB (Certificado de Depósito Bancário), a LCI (Letra de Crédito Imobiliário), a LCA (Letra de Crédito do Agronegócio), entre vários outros.

Ocorre que, com o passar do tempo, o volume de empréstimos interbancários com a garantia do CDI começou a cair muito. Em vista disso, desde outubro de 2018, a B3 passou a considerar que, se não houver no mínimo 100 empréstimos interbancários lastreados em CDI no volume total de R$ 30 bilhões, a taxa CDI será igual à taxa Selic.

Na prática, podemos dizer que a taxa CDI é igual à taxa Selic.

Podemos dizer, portanto, que os principais títulos de renda fixa têm sua rentabilidade atrelada à taxa Selic ou a consideram como referência para sua remuneração.

Leia mais: Como fazer investimentos seguros e rentáveis em tempos de pandemia e juros baixos

Vale lembrar que, desde 2012, o governo mudou a regra de remuneração da Caderneta de Poupança, estabelecendo o seguinte: se a taxa Meta Selic for igual ou menor que 8,5%, a remuneração da caderneta de poupança será equivalente a 70% da Meta Selic.

Vamos resumir, então, os conceitos de taxas de juros que vimos até agora:

- Taxa Meta Selic: é a taxa de juros oficial adotada no Brasil e definida pelo Comitê de Política Monetária (Copom) a cada 45 dias;

- Taxa Selic (ou Selic Over): é a taxa de juros praticada nos empréstimos interbancários de overnight (1 dia) com garantia de títulos do tesouro nacional e registro no Banco Central. A taxa Selic equivale à Meta Selic menos 0,10% atualmente.

- Taxa CDI: é a taxa de juros praticada nos empréstimos interbancários de overnight (1 dia) com garantia de títulos de CDI e registro na B3. Desde outubro de 2018, a taxa CDI é igual à taxa Selic.

Onde investir com juros reais negativos?

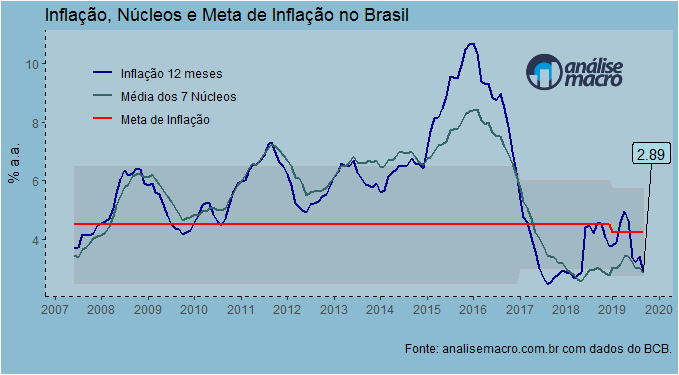

Nos últimos anos, estamos vivendo um momento inédito em nossa economia: inflação em queda e juros baixos.

Isso porque, desde a criação da taxa Selic, a inflação no Brasil insistia em ficar acima da meta estipulada pelo Conselho Monetário Nacional.

Esse cenário dificultava a redução dos juros em nosso país.

Os juros altos, por sua vez, reduziam nosso potencial de crescimento, já que o crédito para adquirir bens e serviços, como casas, automóveis, pacotes de viagem, entre outros, ficava muito elevado.

A partir de 2017, no entanto, nossa taxa básica de juros vem caindo de forma vertiginosa junto com a inflação, o que também gerou impactos na rentabilidade dos títulos de renda fixa.

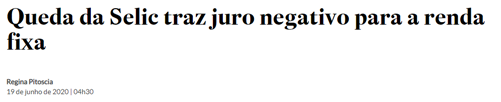

É estranho falar em juro negativo no Brasil, mas essa realidade ainda deve perdurar por muito tempo em nosso país.

A inflação baixa só foi possível após medidas fiscais importantes por parte do governo, como o estabelecimento do teto de gastos, a reforma da previdência e a reforma tributária, que já está em discussão e deve ser aprovada em breve.

Esse cenário de inflação contida abre pouco espaço para que os juros voltem a subir no Brasil nos próximos anos.

Com isso, ao deixar seu dinheiro na caderneta de poupança ou investir em títulos de renda fixa atrelados ao CDI você estará destruindo seu patrimônio.

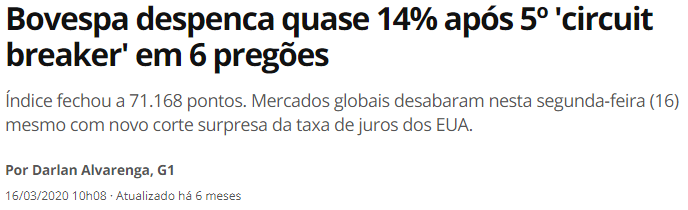

E o que dizer da renda variável? Será que vale a pena submeter seu capital à volatilidade da bolsa de valores?

Já falamos bastante em composição de carteira em nosso blog. Ao colocar seu capital para rentabilizar, o investidor deve levar em consideração seus objetivos de longo prazo e sua propensão ao risco.

Leia mais: Três passos simples para aproveitar a crise e montar uma carteira de investimentos de sucesso

Nesse sentido, uma boa carteira de investimentos de longo prazo deve estar protegida da volatilidade da renda variável e oferecer uma rentabilidade maior do que a maioria das opções em renda fixa.

É justamente aí que entram os investimentos alternativos.

Por estarem lastreados na economia real, os ativos alternativos apresentam baixa volatilidade, já que não guardam correlação estreita com os mercados financeiros, e ainda por cima oferecem alta rentabilidade e garantias contratuais aos investidores.

Defendemos aqui na Bloxs que os investidores aloquem entre 20% e 30% do seu capital em investimentos alternativos para reduzir o risco de suas carteiras e, ao mesmo tempo, impulsionar seus retorno.