Entre as diversas opções de securitização disponíveis para as empresas atualmente, o Fundo de Investimento em Direitos Creditórios (FIDC) destaca-se por oferecer custos mais competitivos e atuar como fonte regular de financiamento.

A venda de direitos creditórios tornou-se uma alternativa importante de captação de recursos para empresas que possuem um fluxo esperado de pagamentos a receber, mas precisam de liquidez no curto prazo para investir em seu crescimento e alavancar seus negócios.

O mercado de FIDCs é fundamental para ampliar a oferta de crédito na economia, melhorar o fluxo de caixa das empresas e contribuir com o desenvolvimento de toda a sociedade.

Através dos FIDCs, empresas dos mais variados setores, como indústria, comércio, serviços, construção civil e agronegócio, podem antecipar seus recebíveis e contar com uma fonte adicional de liquidez para a sua expansão.

Com o avanço da tecnologia e da regulamentação do mercado de capitais , existem hoje no país empresas especializadas na estruturação de fundos de recebíveis, facilitando o acesso de empreendedores a investidores qualificados e institucionais.

Neste artigo, você vai entender melhor o que é e como funciona um FIDC, além de descobrir como antecipar seus créditos com o apoio de uma assessoria com vasto track record e uma equipe de excelência em fundos de ativos alternativos.

Os tópicos que vamos abordar são:

- O que é um FIDC?

- Como funciona um FIDC?

- Objetivos do FIDC

- Quais são os tipos de FIDC?

- Como é a estrutura de um FIDC?

- Qual é o cenário dos FIDCs no Brasil?

- Quem pode investir em um FIDC?

- Como investir em um FIDC?

- Quais são os FIDCs listados na B3?

- Como funciona a tributação dos FIDCs

- FIDC X factoring: qual a diferença?

- FIDC X Securitizadora: qual a diferença?

- Como criar um FIDC

- Estruture seu FIDC com o Grupo Bloxs

O que é um FIDC?

Um Fundo de Investimento em Direitos Creditórios (FIDC), também chamado de fundo de recebíveis, é um produto financeiro constituído por cotas de participação, através das quais os investidores adquirem direitos e títulos representativos de créditos originados por empresas financeiras, industriais, imobiliárias, comerciais, agropecuárias e prestadoras de serviços diversos.

Os FIDCs seguem uma regulamentação específica, definida pela Comissão de Valores Mobiliários (CVM), órgão responsável por disciplinar e supervisionar as ofertas públicas de investimento em nosso país.

A CVM define da seguinte forma os direitos creditórios que podem ser adquiridos pelos fundos de recebíveis:

Direitos e títulos representativos de crédito, originários de operações realizadas nos segmentos financeiro, comercial, industrial, imobiliário, de hipotecas, de arrendamento mercantil e de prestação de serviços, e os warrants, contratos e títulos referidos [na instrução normativa 356].

Dessa forma, podemos dizer que o FIDC é uma excelente opção de financiamento para empresas de pequeno e médio porte que desejam antecipar seus recebíveis e ampliar sua carteira de crédito com menos custos e melhores condições do que as oferecidas por bancos e financeiras.

Como funciona um FIDC?

Empresas dos mais variados segmentos que possuem créditos a receber podem securitizar esses pagamentos futuros, isto é, transformá-los em títulos negociáveis no mercado financeiro (valores mobiliários) que serão adquiridos por um FIDC.

Os gestores do fundo são responsáveis por providenciar todo o trabalho de diligência necessário para a aquisição dos direitos creditórios, como a contratação de empresas de assessoria e auditoria que farão a análise de risco da carteira e a validação da sua performance.

É possível que as carteiras negociadas sejam constituídas por créditos vencidos e não pagos, que os gestores do fundo adquirem com um bom desconto; no entanto, a modalidade mais comum é a antecipação de recebíveis.

Uma incorporadora, por exemplo, pode oferecer aos seus clientes a opção de financiar a aquisição de apartamentos por meio de um financiamento próprio ou concedido por uma instituição financeira terceirizada.

Em ambos os casos, é formada uma carteira de créditos a serem quitados pelos mutuários mediante pagamento de juros. Para manter sua liquidez e continuar expandindo seus negócios, a empresa titular da carteira de recebíveis pode vendê-la com desconto a um FIDC, que capta recursos junto a investidores qualificados no mercado financeiro.

Como explica a supervisora financeira Michelle Plinski, em artigo publicado no portal Contábeis:

Embora seja uma opção atrativa e de baixo custo, para fazer uma operação de securitização a instituição deve procurar um estruturador que fará a análise da carteira de recebíveis e ajudará na escolha do administrador do FIDC e do Banco que fará a validação e custodia dos títulos. Além disso, a carteira de recebíveis deve passar pelo trabalho do auditor, responsável pela diversificação do risco e pela análise da agencia de rating.

Objetivos do FIDC

Além de ser uma fonte competitiva de captação de recursos para empresas de setores – comercial, industrial, serviços e agronegócio –, o FIDC também atende objetivos como:

- Financiamento de fornecedores e clientes, antecipando recursos a um custo mais baixo do que o crédito bancário;

- Centralização de caixa, a fim de reduzir custos financeiros e aumentar a rentabilidade de empresas controladas e coligadas;

- Recuperação de créditos e receitas, como antecipação de precatórios e outros recebíveis judiciais na esfera pública e privada.

Quais são os tipos de FIDC?

Os Fundos de Investimento em Direitos Creditórios podem ser constituídos na forma de condomínio aberto ou fechado.

- Fundo aberto: o gestor pode emitir novas cotas, e os investidores podem solicitar seu resgate a qualquer momento antes do vencimento do fundo.

- Fundo fechado: é possível haver a emissão de novas cotas, porém só admite resgate ao final do prazo do fundo ou na sua liquidação. Neste caso, o fundo pode admitir o pagamento de amortizações periódicas.

As cotas de fundos de recebíveis podem ser distribuídas publicamente por meio de oferta registrada junto à CVM, e sua negociação pode ser feita em mercados regulados, como a bolsa de valores.

A oferta pública de distribuição de cotas de fundos de recebíveis fechados deve ser feita de acordo com a Instrução CVM nº 400/03.

Como é a estrutura de um FIDC?

Os fundos de recebíveis podem assumir uma estrutura flexível, de acordo com seus objetivos e volume de recebíveis que deseja adquirir. Isso afetará sua dotação de pessoal e contratação de serviços especializados, como empresas de estruturação, auditoria, custódia, intermediação, etc.

Assim, o fundo pode adotar uma estrutura simples de securitização para adquirir uma única carteira de recebíveis, por exemplo, ou mesmo assumir uma estrutura mais complexa para a compra de várias carteiras ou centralização da gestão de caixa de um grupo econômico.

A estrutura básica de um fundo de recebíveis é a seguinte:

- Cedente: empresa titular da carteira de crédito;

- Estruturadores: instituição responsável pela estruturação de toda a operação;

- Custodiante: instituição financeira que fará a custódia dos pagamentos a receber do fundo.

- Administrador: é o gestor das operações do fundo;

- Cotistas: investidores que aportaram recursos no fundo.

Qual é o cenário dos FIDCs no Brasil?

Os Fundos de Investimento em Direitos Creditórios já existem há mais de duas décadas no país, ajudando a dar mais liquidez a empresas de diversos segmentos com grande fluxo de pagamentos a receber, através da securitização dos seus recebíveis.

Como alternativa mais competitiva, em termos custos de captação, os FIDCs acabaram se tornando uma importante fonte de antecipação de recursos para companhias detentoras de carteiras de créditos a receber de boa qualidade, já que sua aquisição também é vantajosa para o público-alvo desse veículo de investimento.

Segundo Felipe Souto, CEO da Bloxs, um Investment Banking Digital, com objetivo de simplificar o acesso do middle market ao mercado de capitais com operações de R$ 1M a R$ 100M.

“O crescimento do mercado de FIDCs é um dos reflexos mais evidentes do acesso ao mercado de capitais. Boa parcela destes veículos estão ancorados no fenômeno fintech.”

Felipe Souto

Devido ao amplo histórico de inflação e juros elevados em nosso país, a estruturação de um fundo de recebíveis como forma de captação é extremamente vantajosa, especialmente para empresas que atuam em setores com alta demanda de financiamentos.

O avanço da tecnologia e da regulação do setor financeiro do país também permitiu a emergência de startups que fornecem soluções de pagamentos a uma ampla base de clientes. E, para essas empresas, é importante contar com uma fonte de liquidez mais acessível para viabilizar a expansão sustentável da sua oferta de crédito.

Segundo a Anbima, desde o início da indústria de securitização via fundos de recebíveis, já foram criados mais de 780 fundos, com uma quantidade ínfima de problemas para os ofertantes e investidores, mostrando a robustez dessa solução para quem busca uma fonte de financiamento competitiva para o seu negócio.

Segundo a entidade:

Ao longo dos últimos 13 anos de securitização via fundos de investimento em direitos creditórios, foram registrados problemas em um número pequeno de fundos e, em sua grande maioria, de natureza operacional e que não geraram perdas ou geraram perdas parciais aos investimentos dos cotistas seniores

De lá para cá, a CVM já implementou e atualizou diversas normas, no intuito de dar mais segurança aos investidores e, sobretudo, reduzir problemas que eram recorrentes durante a estrutura, como conflitos de interesse.

Quem pode investir em um FIDC?

Em razão das suas características de risco e liquidez, a CVM restringe o acesso a esse tipo de instrumento financeiro apenas a investidores qualificados e institucionais, ou seja, pessoas físicas e jurídicas que possuem alto patrimônio investido, acima de R$ 10 milhões.

LEIA MAIS: Entenda as diferenças entre o investidor comum, o qualificado e o profissional

Como investir em um FIDC?

Como o acesso aos fundos de recebíveis é restrito a investidores qualificados e profissionais, apenas bancos de investimento, corretoras e intermediários autorizados podem atender esse tipo de público e intermediar a negociação das cotas.

Quais são os FIDCs listados na B3?

Existem hoje centenas de fundos de recebíveis especializados nos mais diversos segmentos, como imobiliário, indústria, comércio, agronegócio, etc. Para ter acesso a todos eles, seus segmentos e administradores, clique aqui.

Como funciona a tributação dos FIDCs

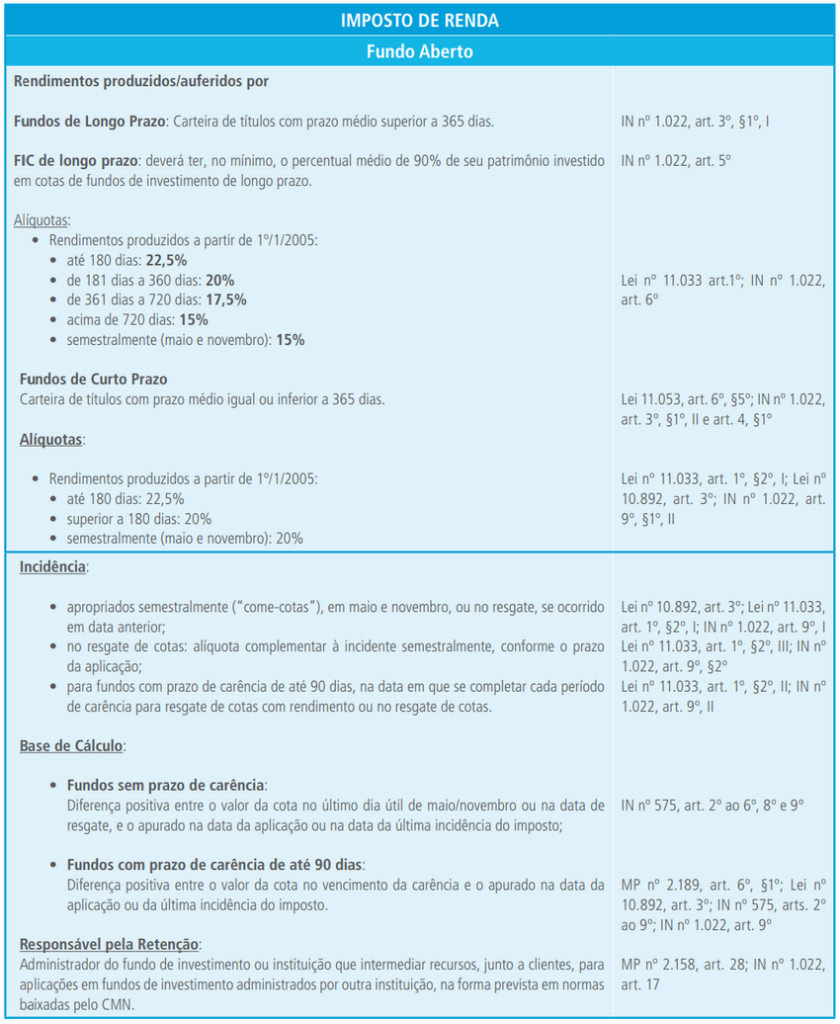

Para os fundos abertos, não há uma legislação específica a respeito da sua tributação, razão pela qual as regras aplicáveis são as mesmas dos fundos de investimento de maneira geral. As alíquotas podem variar de 22,5% a 15%, dependendo do prazo da aplicação e do resgate. Além disso, há incidência do chamado come-cotas, ou seja, tributação semestral ocorrida ao final dos meses de maio e novembro.

Confira no quadro abaixo como funciona a tributação de FIDCs abertos:

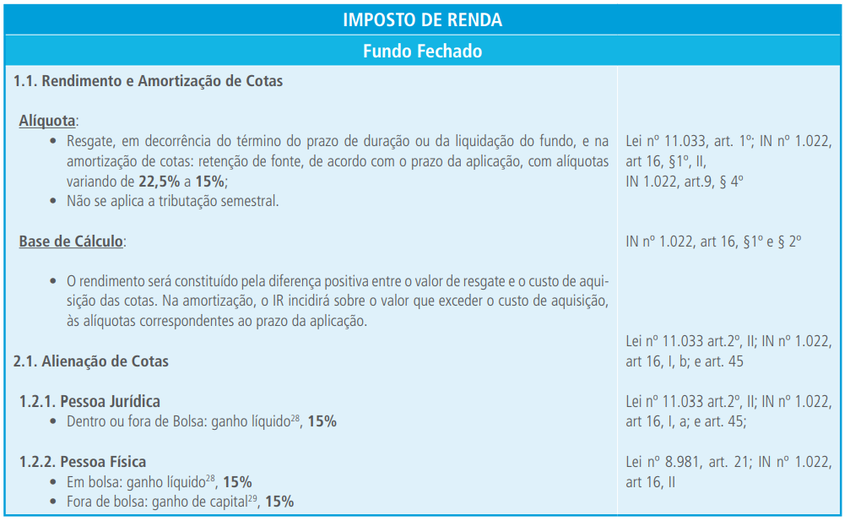

Já no caso dos fundos fechados, pelo fato de não ser admitido resgate antes do prazo de duração do fundo, os ganhos auferidos são tributados como ganho líquido, com incidência de uma alíquota de 15%.

Confira no quadro abaixo como funciona a tributação de FIDCs fechados:

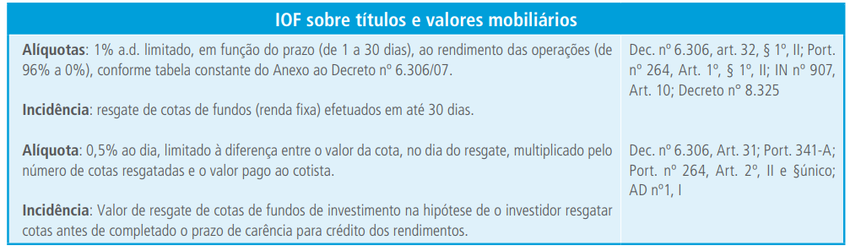

Também é possível haver incidência de Imposto sobre Operações Financeiras, como mostra o quadro abaixo:

FIDC X factoring: qual a diferença?

A diferença está na configuração jurídica das duas entidades. Enquanto a atividade de factoring é exercida por uma empresa privada, que adquire direitos creditórios com deságio com o fim de obter lucro com a carteira de recebíveis adquiridos. Já um fundo de investimento é classificado como uma comunhão de recursos regida por regras próprias de funcionamento, cujo patrimônio líquido é aplicado na aquisição de direitos creditórios.

FIDC X Securitizadora: qual a diferença?

As securitizadoras são empresas especializadas na compra de carteiras de recebíveis e na sua posterior oferta pública no mercado através da emissão de títulos negociáveis, como CRIs e CRAs. O risco da carteira securitizada é transferido para os investidores desses títulos.

Já os fundos de recebíveis não são uma empresa, mas um condomínio de investidores com regras próprias de funcionamento e cujo patrimônio, dividido em cotas, é administrado por um gestor para aplicação em direitos creditórios.

Como criar um FIDC

Para as empresas que desejam saber como abrir um FIDC segundo a legislação e captar recursos junto a investidores qualificados, é recomendável buscar o apoio de uma assessoria especializada, como a Bloxs Capital, a fim de definir os gestores dos ativos, bem como as instituições responsáveis pela auditoria, emissão, custódia e liquidação dos títulos.

Todo o processo exige uma interface constante entre as entidades envolvidas, além da integração de sistemas e operações.

Estruture seu FIDC com o Grupo Bloxs

A Grupo Bloxs possui soluções completas para empresas que desejam captar de R$ 1 a 100 milhões no mercado, desde assessoria para estruturação até a gestão de fundos estruturados.

A Bloxs Capital atua na estruturação de fundos de ativos alternativos, com foco nos segmentos:

- Agronegócio

- Imobiliário

- Energia

- Ativos judiciais

- Private equity

- Crédito empresarial

Saiba mais sobre os serviços prestados pela Bloxs Capital clicando aqui e descubra como nossa assessoria especializada pode ajudar a alavancar o crescimento do seu negócio.