Os investimentos alternativos englobam uma grande variedade de investimentos e estratégias que possam oferecer maior retorno, oportunidades, diversificação e/ou proteção contra a inflação.

Acreditamos que a chave para o sucesso e a captação desses benefícios dependem de realizar a devida diligência sobre cada investimento alternativo, e depois construir um portfólio bem diversificado de alternativas.

A opção escolhida tem que estar de acordo com o perfil do investidor, pois também é essencial para mitigar as potenciais perdas.

1 – INTRODUÇÃO

O que são investimentos alternativos?

Em linhas gerais, investimento alternativo é um termo genérico. Abrange uma grande variedade de investimentos e estratégias que podem oferecer maiores oportunidades de retorno, diversificação e/ou alguma medida de proteção contra a inflação.

Este artigo fornece uma visão geral sobre ele e identifica os benefícios potenciais que os vários tipos de investimentos alternativos podem trazer a uma carteira de ativos reais.

Também identifica algumas preocupações potenciais com a alocação e a melhor forma de enfrentar os riscos.

Este documento tem como objetivo abordar as seguintes áreas:

- Uma visão geral sobre os investimentos alternativos;

- Utilização de investimentos alternativos;

- Aumento e diversificação do retorno;

- Considerações sobre implementação;

- Resumo e conclusões;

2 – VISÃO GERAL SOBRE OS INVESTIMENTOS ALTERNATIVOS

Os investimentos alternativos abrangem uma grande variedade de opções e estratégias. Uma característica útil e diferenciadora é considerar que eles não são investimentos de longa duração em ações ou títulos de alta liquidez.

Em termos gerais, são investimentos que podem ser relativamente ilíquidos, que não são negociados em bolsa de valores e não utilizam estratégias tradicionais.

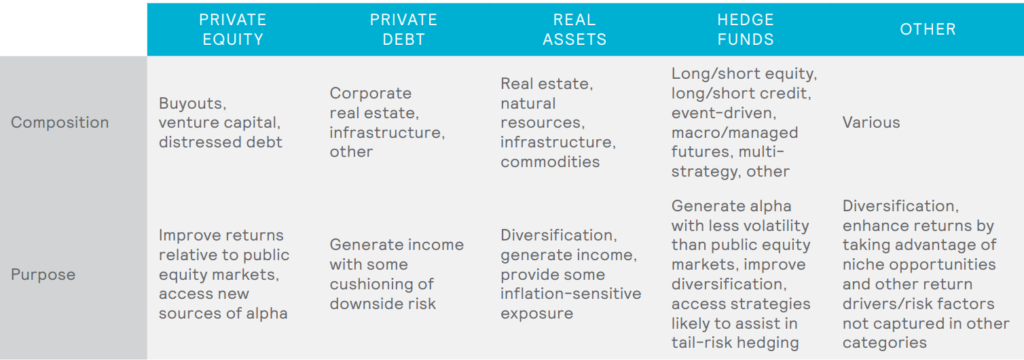

As alternativas podem ser organizadas nas seguintes grandes categorias:

Quando se considera uma categoria de investimento alternativa isoladamente, os níveis de risco podem variar.

Portanto, é necessária uma revisão e análise cuidadosa antes da alocação. O intuito é garantir que a movimentação do recurso seja apropriada, considerando os objetivos do investidor.

Podemos subcategorizar os ativos alternativos de longo prazo, elencando um nível de risco para cada uma da seguinte forma:

Algumas das características que podem ser encontradas em investimentos alternativos, em graus variados, incluem:

- Mercados menos eficientes;

- Liquidez baixa;

- Taxas mais altas;

- Aumento da complexidade;

- Avaliações infrequentes e/ou baseadas em avaliações de alguns bens;

- Riscos elevados;

- Grande dispersão da performance de gestores;

Principais características que fazem com que o investidor opte pelos investimentos alternativos são:

- Expectativa de um retorno maior;

- Aumento da diversificação; uma vez que irá mesclar na carteira opções tradicionais e modernas;

- Proteção contra a inflação;

- Controle da volatilidade;

3 – UTILIZANDO INVESTIMENTOS ALTERNATIVOS

Não há dois perfis de investidores iguais, portanto todos eles terão objetivos distintos para sua carteira.

É certo que a busca por investimentos em ativos reais tem como objetivo melhorar a rentabilidade, diversificar o portfólio, proteger contra a volatilidade do mercado e da inflação.

Dada a natureza dos investimentos alternativos, que abrangem uma grande variedade de ativos e estratégias, há opções para todos os perfis de investidores.

MELHOR RENTABILIDADE E DIVERSIFICAÇÃO DA CARTEIRA

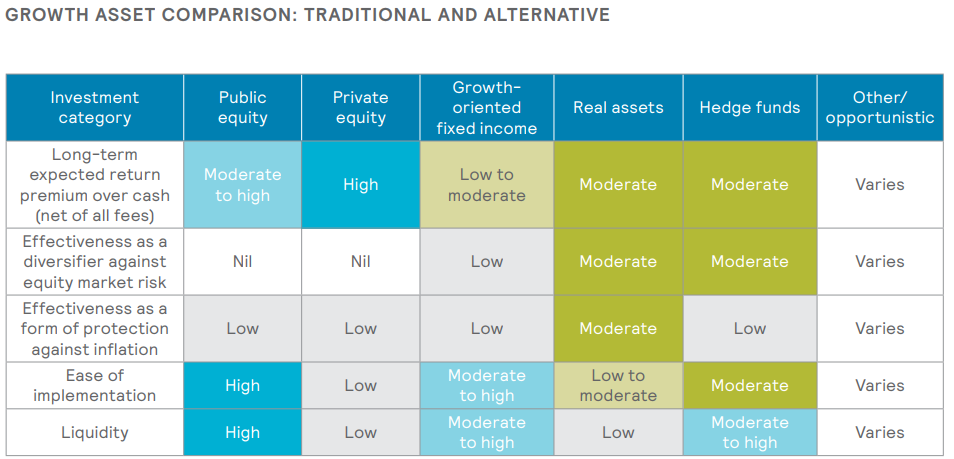

Na imagem abaixo, dá para verificar os produtos disponíveis considerando se você tem como objetivo a diversificação, a proteção da carteira contra a inflação ou a rentabilidade.

Em geral, os retornos dos investimentos alternativos podem ser divididos em duas partes:

- Exposição ao mercado (beta)

- Gestão ativa (geração alfa)

Em média, o fator de risco dominante em uma carteira de investimentos tende a ser o risco do mercado acionário; portanto, ao alocar para investimentos alternativos, que oferecem características diversificadas, uma carteira pode introduzir um padrão de retorno que difere de movimentos do mercado acionário, ou seja, ondulações no mercado da bolsa pouco impactará a estratégia da carteira.

Os benefícios da diversificação provêm de duas fontes primárias:

- O mercado beta sem ações, por exemplo, prêmios de risco ganhos por assumir riscos de processos legais, riscos de falha ou de catástrofes, ou por ganhar exposição a prêmios de risco alternativos baseados em estilo.

- Geração alfa: os retornos são derivados de decisões gerenciais ativas para explorar ineficiências de mercado ao invés de movimentos de mercado.

Os fundos de hedge oferecem, sem dúvida, maior margem de manobra para a geração alfa do que os fundos tradicionais de longo prazo.

Isto porque seus requisitos menos restritos, com foco no retorno absoluto, oferecem a opção de investir em uma gama muito maior de oportunidades de geração alfa que não estão disponíveis para investidores em um mercado tradicional.

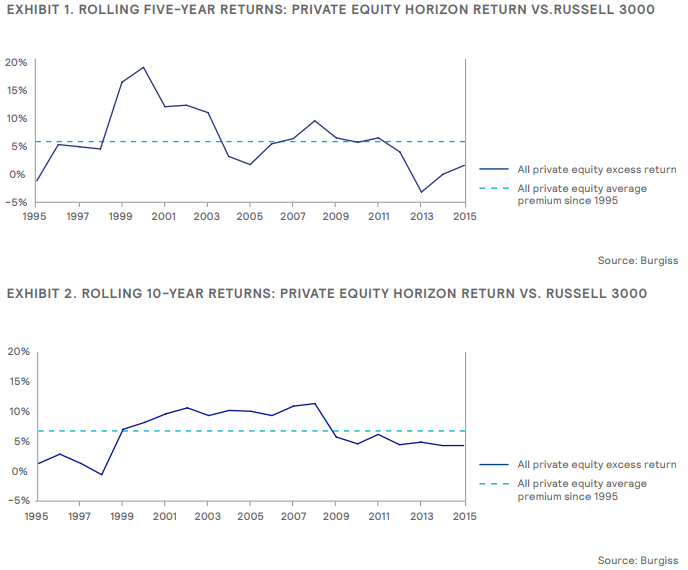

Olhando para o lado mais ilíquido dos investimentos alternativos, o desempenho histórico de retorno de um amplo universo de investimentos de private equity sobre ações de capital aberto fornece um exemplo do potencial de aumento de retorno disponível através da alocação a investimentos alternativos.

Isso é analisado em detalhes nas exposições a seguir. De acordo com Burgiss, o private equity obteve um retorno médio sobre os mercados de ações públicas de aproximadamente 5% ao ano, em períodos de cinco e dez anos. Isto se deve a uma combinação de fatores, a falta de liquidez, o foco de longo prazo dos investimentos, bem como o impacto das iniciativas de criação de valor para aumentar o valor dos ativos.

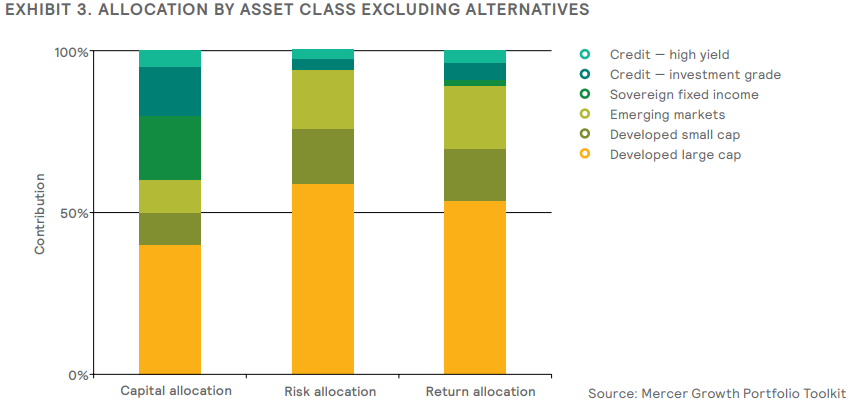

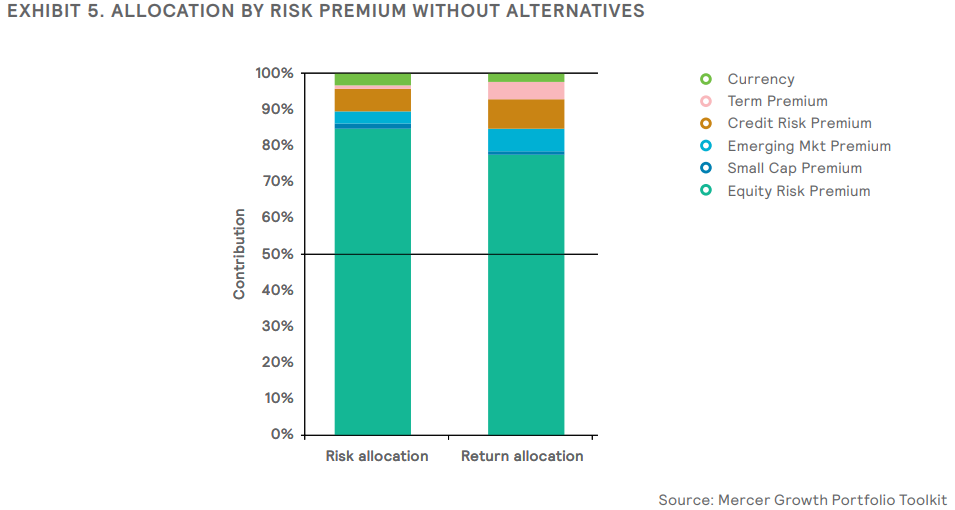

Se avaliarmos a exposição ao risco de uma carteira típica de ações e títulos de renda fixa, uma quantidade desproporcional de risco é atribuível ao mercado acionário.

Muitos investidores desconhecem esse viés e o impacto que ele pode ter nos resultados das carteiras.

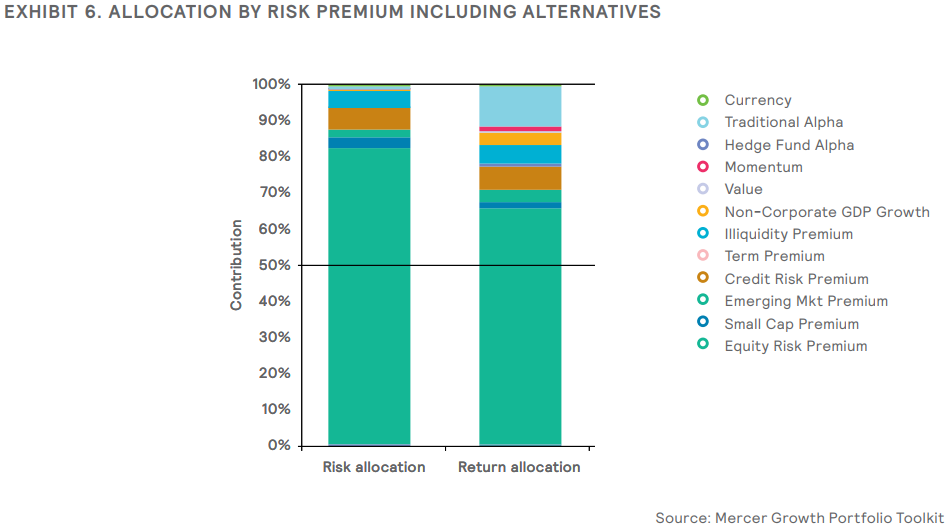

Uma forma de reduzir essa exposição ao risco do mercado acionário poderia ser introduzir uma alocação para investimentos alternativos que tenham demonstrado uma correlação historicamente menor com os mercados acionários.

Como tal, acreditamos que adicionar classes de ativos alternativos pode ajudar a reduzir a grande alocação de risco às ações e pode proporcionar maiores benefícios de diversificação do que uma carteira tradicional “diversificada”.

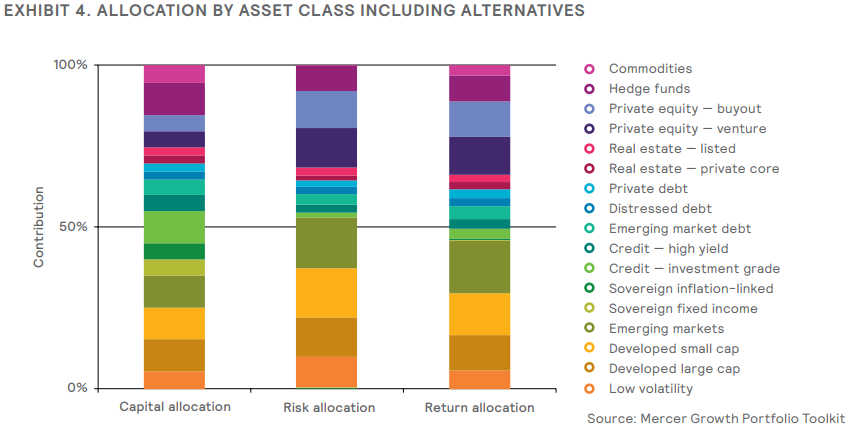

As ações geralmente têm um impacto de risco muito maior quando comparadas às alternativas, como ilustrado no exemplo a seguir. No próximo gráfico, o risco de uma alocação convencional de ativos (~60% patrimônio líquido/~40% nenhum patrimônio líquido) provém quase inteiramente dos ativos patrimoniais.

A análise mostrou que, ao adicionar uma alocação a investimentos alternativos, um investidor pode ser capaz de diversificar uma parte do risco patrimonial global de uma carteira, devido às características diversificadoras de investimentos alternativos.

Dependendo do foco e da necessidade da carteira, uma alocação para investimentos alternativos pode ajudar a equilibrar a diversificação e as exigências de proteção à inflação, alocando para investimentos que podem possuir menores correlações com os mercados acionários.

CONSIDERANDO AS PONTUAÇÕES DOS FATORES COMO MEDIDAS DE RISCO

Ao avaliar os riscos em investimentos alternativos, os investidores precisam estar cientes de que os tradicionais retornos esperados, risco e correlação não refletem adequadamente as diversas dimensões do risco.

Por exemplo, as correlações de ativos tendem a ser variáveis em ambientes voláteis de mercado. Fatores como liquidez, custos de transação, assim como outros riscos não-investidos, como o risco operacional, também aumentam a incerteza do retorno dos investimentos.

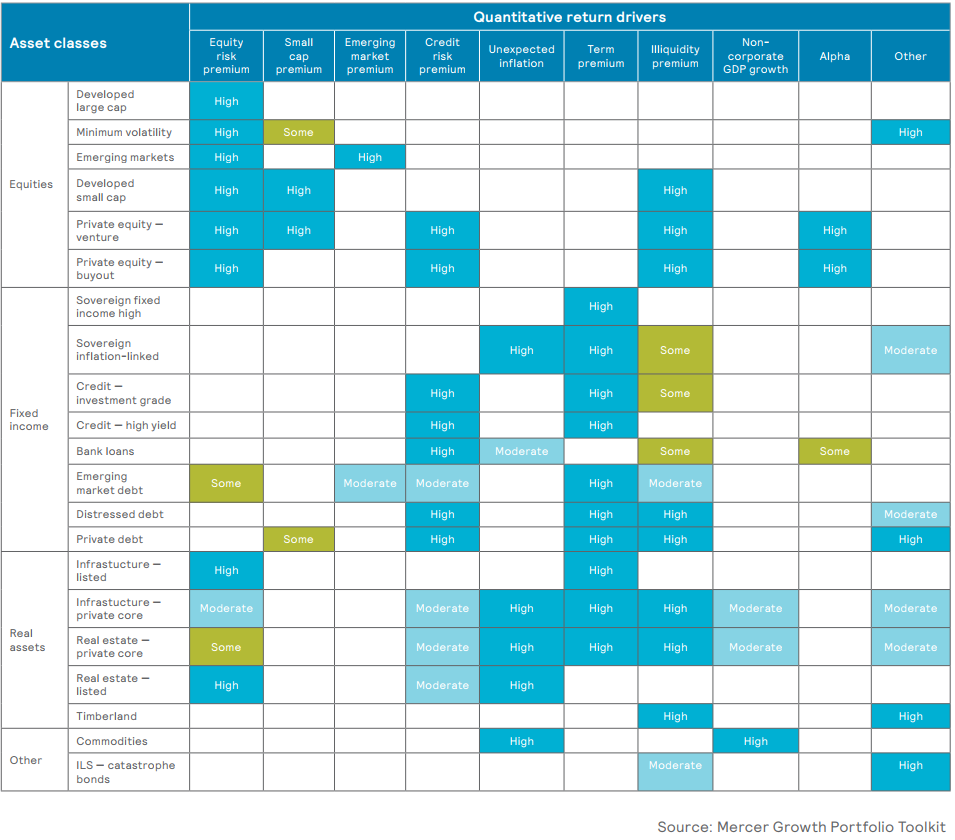

Uma forma útil de entender os riscos e os fatores de retorno dos diversos investimentos é categorizar sua exposição a diversas exposições de mercado de base.

A definição, medição ou pontuação de alguns desses fatores de risco pode melhorar a capacidade do investidor de julgar adequadamente o risco e o potencial de retorno de diferentes carteiras.

O modelo de exposição de fatores da Mercer é apresentado a seguir. Os fundos de hedge foram excluídos da tabela abaixo porque esta categoria abrange uma gama diversificada de diferentes estratégias, cada uma com diferentes investimentos.

Os benefícios de adicionar alternativas à parcela de crescimento de uma carteira podem ser vistos nas exposições de risco das mesmas carteiras da amostra. Comparou-se uma carteira de investimentos tradicional com uma carteira que inclui diversificação, através de investimentos alternativos.

4 – CONSIDERAÇÕES DE IMPLEMENTAÇÃO

A seguir, algumas considerações adicionais ao fazer sobre as alocações de investimentos alternativos.

ELEIÇÃO DE GESTORES

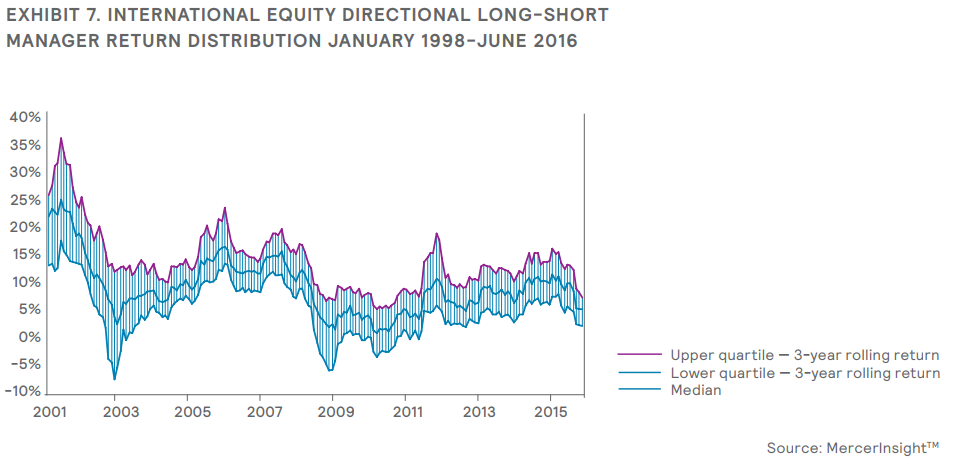

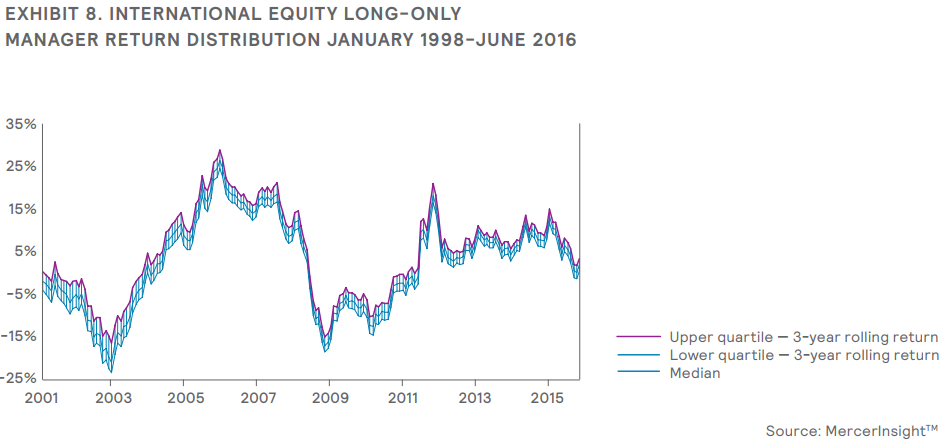

Há grandes dispersões de retornos entre os Gestores com performance elevada e os demais. Esta característica é maior do que as classes de ativos tradicionais.

Os gráficos da próxima página comparam a dispersão dos retornos dos fundos de hedge de ações de curto prazo e estratégias de ações tradicionais.

É claro que a diligência dos gestores é ainda mais importante no espaço alternativo do que no espaço de longo prazo, pois uma proporção maior de retorno é impulsionada pela habilidade do gerente (alfa) ao invés de retornos de mercado.

DIVERSIFICAÇÃO DE INVESTIMENTOS ALTERNATIVOS

A diversificação dentro de uma classe de alternativos também é importante.

O zelo na gestão pode ajudar a reduzir o risco de um resultado decepcionante, mas não pode eliminá-lo completamente. A única forma segura de defender-se contra o risco é a verdadeira diversificação.

Investimentos com horizontes longos (por exemplo, private equity ou imóveis) não só têm riscos individuais, mas também têm um “ciclo de ano de safra” que varia ao longo do tempo.

Considere o capital de risco e seu foco em startups na internet nos anos 90 ou em imóveis em 2006-2007: ativos de alto preço (pelo menos em retrospectiva) em ambos os casos implicaram baixos retornos aos investimentos nesses períodos.

No entanto, o capital de risco e os bens imóveis têm gerado retornos muito altos em outros períodos. A diversificação ao longo do tempo (espalhando o investimento por vários anos) pode suavizar e melhorar os fluxos de retorno e reduzir o risco do desempenho. Tem que acompanhar e ter o time necessário.

LIQUIDEZ

Algumas estratégias alternativas de investimento são ilíquidas, enquanto outras são líquidas quando os mercados estão estáveis, mas tornam-se ilíquidas durante os períodos de crise do mercado.

A liquidez é uma questão importante quando se investe em investimentos alternativos. Infelizmente, o acesso à liquidez pode mudar rapidamente e se tornar cara. Dado o risco de uma mudança repentina nos prêmios de liquidez, é desejável que os investidores examinem até que ponto podem precisar liquidar ativos em uma série de potenciais cenários, e que estabeleçam orçamentos formais de liquidez especificando as alocações máximas para ativos ilíquidos e menos líquidos que estariam dispostos a tolerar.

Embora a falta de liquidez de alguns tipos de investimentos alternativos possa ser vista como uma desvantagem, ela também é uma fonte de melhoria do retorno, pois os investidores podem esperar ser compensados pela iliquidez através de uma rentabilidade.

RISCOS DE CAUDA ESQUERDA

Muitos investimentos alternativos comportam “riscos de cauda esquerda”, que podem ou não ser capturados em medidas quantitativas tradicionais.

Em alguns casos, perdas catastróficas foram registradas. É o caso da Long Term Capital Management (1998), da Amaranth Advisors (2006) e da Peloton Partners (2008). Todas elas são resultado dos “eventos de cauda esquerda” imprevistos.

Neste caso, seus investidores incorporaram o prejuízo por causa das perdas catastróficas. No entanto, isto precisa ser mantido em perspectiva. Muitas ações listadas, como a Enron, Worldcom e outras, também geraram perdas catastróficas.

Nós defendemos a mitigação deste tipo de risco da mesma forma que os investidores em ações tradicionais fazem – adotando uma política de diversificação prudente.

PREÇOS

As taxas, para a maioria das categorias de investimentos alternativos, têm apresentado tendência de queda nos últimos anos, mas ainda são muito mais altas do que as dos investimentos tradicionais de longo prazo em ações e títulos.

Os custos de implementação também são mais altos, ambos devido à necessidade de diversificação entre investimentos alternativos e devido à necessidade de uma due diligence mais intensiva em cada investimento.

Para cada oportunidade de investimento, o retorno esperado deve ser considerado líquido dessas taxas e custos para garantir que quaisquer potenciais vantagens não sejam corroídas pelos custos.

Em alguns casos em que os investidores têm restrições aos custos, isto pode influenciar os tipos de alternativas de investimentos que eles estão dispostos a considerar e suas alocações máximas para cada um deles.

5 – SUMÁRIO E CONCLUSÃO

Investimentos alternativos ampliam o risco e as oportunidades de retorno com os benefícios da diversificação que trazem às carteiras tradicionais de ações e renda fixa.

Acreditamos que as chaves para capturar com sucesso estes benefícios são realizar a devida diligência em cada oportunidade de investimento alternativo.

Considere construir carteiras alternativas bem diversificadas, com alocações prudentemente dimensionadas ao seu perfil de investidor. O objetivo é mitigar riscos.

Os investidores que consideram estes investimentos pela primeira vez devem focar no principal benefício que cada alternativa pode trazer para um portfólio.

Algumas das principais considerações são mostradas na tabela:

Acreditamos que existem razões convincentes pelos quais os investidores devem considerar o uso de classes de ativos alternativas para criar seus portfólios de investimentos.

Lembre-se que a escolha deve ter como base as suas metas e objetivos específicos, dentro de uma estrutura gerenciada por riscos.

Fonte: Mercer