Enquanto boa parte do mercado financeiro ainda tateia os efeitos do novo ciclo de juros e da instabilidade fiscal, um instrumento específico se consolidou como uma bússola silenciosa da confiança e da direção do capital no Brasil: o Certificado de Recebíveis Imobiliários (CRI). Mais do que um simples título de dívida, o comportamento deste mercado nos últimos 12 meses oferece um retrato fiel das tensões e oportunidades que moldam a economia real.

Entre julho de 2024 e julho de 2025, os CRIs não apenas capturaram os impulsos de uma recuperação seletiva, mas também refletiram as incertezas que rondam o crescimento. A análise de seus números revela padrões claros de apetite por risco, preferências por indexadores e, mais importante, uma realocação estratégica de capital que diz muito sobre o futuro do financiamento no país.

A Anatomia do Mercado de CRIs: Uma Leitura dos Fluxos e Sinais

Para entender a história que os números contam, é preciso ir além dos volumes totais. A dinâmica das emissões, a concentração dos emissores e a precificação do risco formam um tripé analítico poderoso.

1. Volume de Emissões: Picos, Vales e a Busca por Segurança

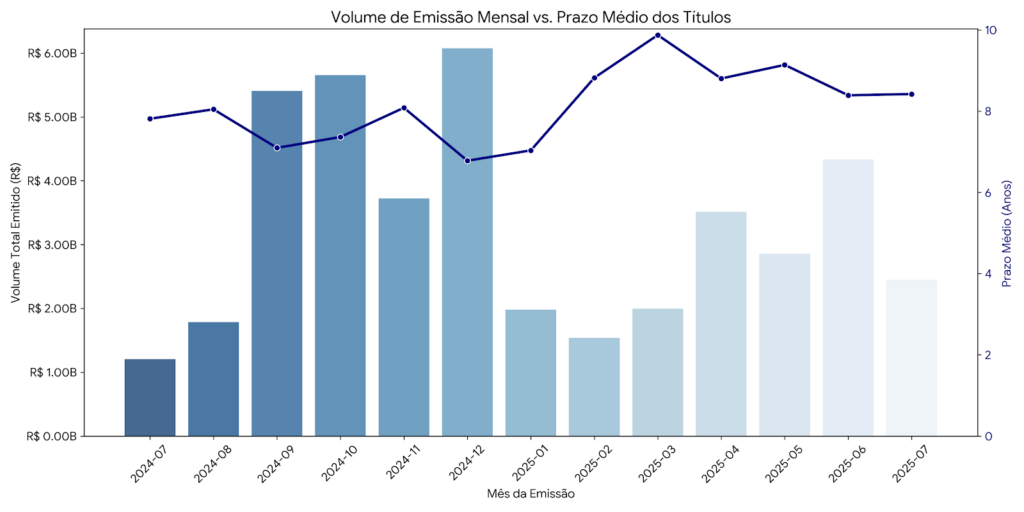

O fluxo de capital via CRIs no último ano não foi linear; foi uma resposta direta ao ambiente macroeconômico. O segundo semestre de 2024 começou com uma forte aceleração, culminando em um recorde absoluto em dezembro, com emissões próximas a R$ 7 bilhões. O detalhe crucial, no entanto, está no prazo: a maioria desses papéis era de durações mais curtas, uma clara estratégia de investidores para mitigar o risco diante da deterioração das expectativas fiscais e monetárias.

O primeiro semestre de 2025, por sua vez, manteve o ritmo aquecido, mas com uma dispersão maior nos spreads. Mesmo com saídas líquidas pontuais registradas em fundos de crédito privado, o mercado de CRIs demonstrou resiliência, provando que o apetite por ativos imobiliários com bom lastro permaneceu intacto. A confiança não colapsou, mas tornou-se mais seletiva.

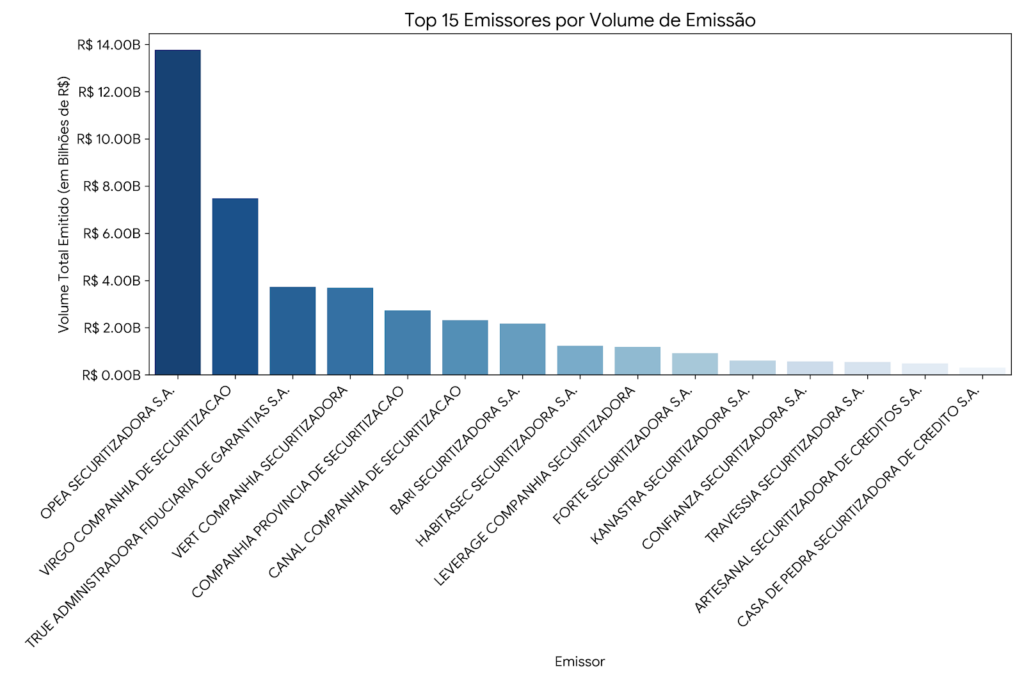

2. Emissores Dominantes: a Persistência da Concentração

Apesar da crescente popularidade, a estrutura do mercado de securitização ainda revela uma notável concentração. Gigantes como Opea (com cerca de R$ 14 bilhões em emissões), Virgo (R$ 8 bilhões) e True (aproximadamente R$ 4 bilhões) dominam o cenário. Essa predominância, embora natural em um mercado em consolidação, acende um alerta sobre a dependência de poucos players, o que pode influenciar o poder de precificação e os padrões de governança do setor como um todo.

3. Spreads por Indexador: O Preço do Risco e das Expectativas

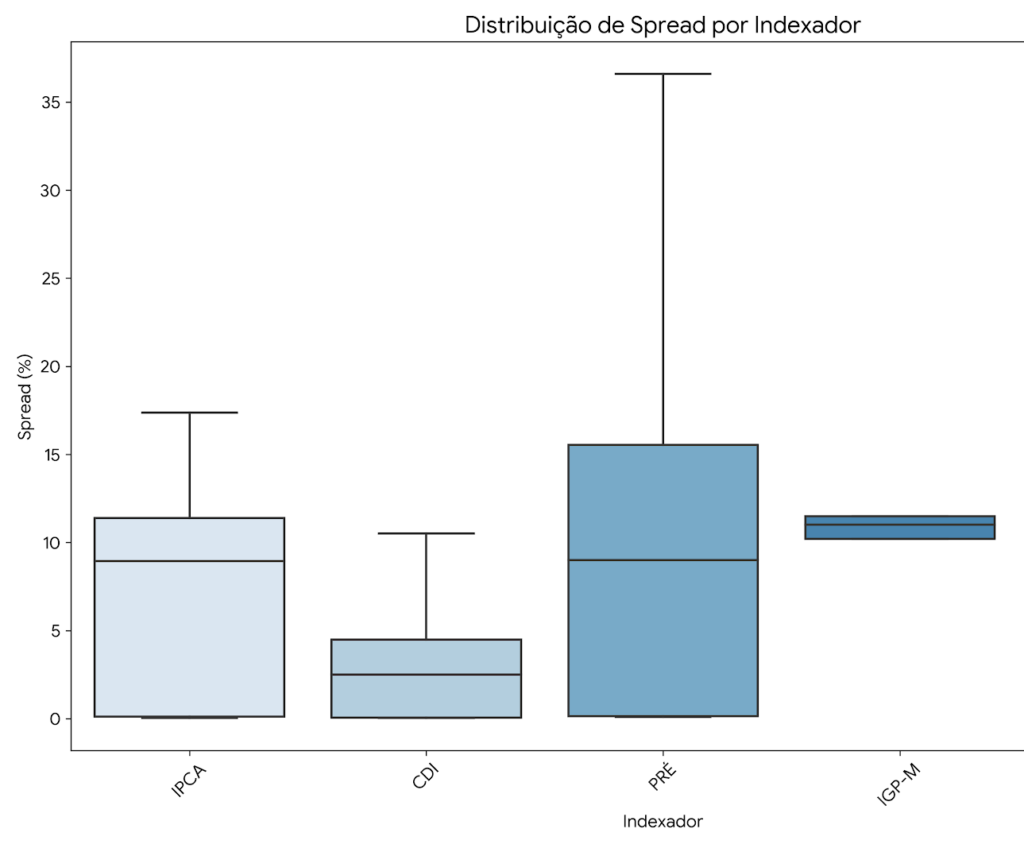

A forma como o mercado precifica o risco fica evidente na análise dos spreads de crédito por indexador. Cada um conta uma história diferente sobre as prioridades do investidor.

| Indexador | Mediana do Spread | Análise Estratégica |

| IPCA | ~10% a.a. | É a escolha dominante para projetos residenciais e logísticos. O prêmio elevado não reflete apenas o risco de crédito, mas uma percepção arraigada de que o risco inflacionário continua sendo a principal ameaça ao retorno real. |

| CDI | ~4% a.a. | Com a Selic em patamares elevados, o próprio indexador já entrega um retorno robusto. Por isso, os spreads são mais comprimidos, mas ainda se mostram atrativos frente a alternativas isentas como LCIs e LCAs. |

| Prefixado | ~10% a.a. (alta dispersão) | Representa uma aposta na estabilidade futura da economia. A grande variação nos prêmios mostra, no entanto, que esse é um território de alto risco, reservado para teses muito específicas. |

| IGP-M | ~11% a.a. | Embora minoritário, este indexador exige os maiores prêmios de risco, refletindo sua alta volatilidade histórica e a incerteza associada a ele. |

Essa precificação revela as narrativas que guiam o capital: a busca por proteção contra a inflação, a prudência em relação a prazos longos e uma recalibração constante do risco em um cenário de incerteza fiscal.

O Pano de Fundo: Um Setor Imobiliário em Recuperação Assimétrica

O mercado de CRIs é um espelho do setor que o alimenta. Em 2025, o mercado imobiliário mostrou um vigor renovado, mas com um fôlego desigual entre os segmentos:

- Residencial: As vendas, que cresceram 11,8% em 2024, viram os lançamentos explodirem em +61,7% no primeiro trimestre de 2025. Embora os preços comecem a desacelerar, ainda superam a inflação, mantendo o setor aquecido.

- Logístico: Continua sendo a “joia da coroa”. Com a taxa de vacância em apenas 7,9% e aluguéis subindo 11,6% em nível nacional (e impressionantes 17% em São Paulo), o segmento de last mile já atinge preços acima de R$ 45/m².

- Escritórios: A recuperação é visível em São Paulo, onde a vacância recuou para 18,3%, e no Rio de Janeiro, que atingiu sua menor taxa em 10 anos. A qualidade e a localização do ativo, no entanto, são cruciais.

- Hotelaria: O RevPAR (receita por quarto disponível) está em alta, impulsionado pela retomada de eventos e do turismo. Contudo, o setor mostra sensibilidade a eventos regionais, como o severo impacto das enchentes em Porto Alegre.

Essa diversidade cria um terreno fértil para teses de investimento distintas, financiadas via CRIs — desde operações para término de obra no setor residencial até complexas reestruturações logísticas e refinanciamentos hoteleiros.

O Protagonismo do Mercado de Capitais no Financiamento

Em 2024, o Brasil registrou R$ 783,4 bilhões em captações via mercado de capitais, e os CRIs foram protagonistas. No primeiro semestre daquele ano, as emissões somaram R$ 31,4 bilhões, um aumento de 208% em relação a janeiro de 2023. Esse volume foi essencial para compensar a retração do crédito bancário, impactado pela alta dos juros e pela exaustão do funding da poupança.

Os CRIs se destacaram não apenas pelo volume, mas pela sua flexibilidade estrutural e pelo poderoso incentivo tributário, que se mostraram ferramentas decisivas para precificar o risco imobiliário em meio à volatilidade macroeconômica.

A Tese de 2025: Crédito Estruturado e a Conquista dos Nichos

A tendência para os próximos trimestres é clara: o capital continuará buscando ativos reais com proteção contra a inflação e fluxos de caixa previsíveis. Nesse cenário, os CRIs se beneficiam de várias forças convergentes:

- Alta demanda por renda isenta, especialmente em títulos atrelados ao IPCA.

- Expansão da tokenização, que promete revolucionar a originação e distribuição desses ativos.

- Protagonismo de plataformas digitais, como a Bloxs, que desbravam o middle-market — operações entre R$ 1 milhão e R$ 50 milhões —, um segmento onde os bancos tradicionais não competem com a mesma agilidade.

- Crescimento de estruturas com garantias sólidas e pulverização de risco (multicedente/multissacado), atraindo investidores institucionais para as cotas seniores.

Conclusão: Os CRIs como Ferramenta de Leitura Econômica

Analisar o mercado de CRIs é, em última análise, entender como o Brasil financia seu crescimento físico em meio à incerteza fiscal, política e monetária. Os próximos trimestres servirão de teste para a resiliência dos investidores, a qualidade da originação das securitizadoras e o potencial das plataformas digitais para transformar estruturas complexas em produtos acessíveis.

Neste cenário desafiador, os CRIs se afirmam como termômetro e catalisador — um espelho da confiança no setor real e um vetor silencioso, mas poderoso, da retomada econômica.